概述:从钢材期货上市三个多月来的运行情况来看,成交及持仓都发生了明显的增加,市场参与热情逐步提升,但螺强线弱格局没有变化。

近期中美两国经济数据不断表现出改善的利好,钢材期货也呈现出震荡上行的姿态,成交维持了近期较活跃态势,受到国际市场众多利多消息的刺激,近段时间连续的钢厂抬高出厂价,令投资者对于钢厂市场后期预期大增,对市场未来充满乐观的情绪,有助于推升商品价格走高。

然随着中国铁矿石长协矿的价格迟迟未定,钢协和铁矿石巨头的谈判趋向于破裂,短期内的原材料的价格还是难以变化,势必会对目前的市场还产生一定的影响。市场价格的上涨,目前所有的钢厂利润还是相对比较丰厚,钢厂加大生产的医院还是较强,所有的钢厂必将加大建筑钢材市场投放数量;市场投放资源难以减少,国内供给加大的局面难以改变。

目前对于实质性的需求忧虑仍在,今年国内钢材市场明显供大于求,但国内市场价格经历了一季度的底部振荡之后,二季度出现恢复性回升,这主要是由于国家扩大内需政策逐步落实到位以及国内资金供应和信贷大幅增长的推动,现在国家继续坚定不移地实施积极的财政政策和适度宽松的货币政策,国内钢材需求还将保持较快增长。同时汽车行业在去年年底普遍不被看好的情况下,今年销售出现‘井喷’行情;商品房销售大幅增长,将带动下半年房地产开发投资增速回升;基础设施建设也将继续保持高速增长态势。因此今年我国的钢材需求增长可能会出乎意料,下半年4 万亿推动力度仍然可以保持本年度钢材销量。

展望7 月行情,沪钢材短期仍有望保持震荡上行格局,7 月天气炎热打压实际需求,短期价格有望承压,但调整幅度有限,逢低做多,底部抬高震荡上行为主。

一、 2009 年6 月钢材市场走势回顾及市场形态概况

进入6 月份,钢材期货、现货市场都出现了强劲反弹,钢材期货价格至上市之日起展现了完美的震荡上行态势,6 月11 日,螺纹钢期货冲击4000 未果后回落,最高触及3940 元/吨,后半月站稳于3800 一线上方。持仓方面,截止6 月30 日,螺纹总持仓达到40 万手以上,环比上涨16.7%,线材总持仓达到35824 吨,环比下降1.2%;成交方面,螺纹钢期货6月总成交达到7319442 手,环比上涨162%,线材期货共成交316948 手,环比上涨102%,无论从持仓还是成交,钢材期货都逐步呈现出活跃态势,其中螺纹明显强于线材。目前,影响钢材价格的因素较多,宏观面向好、成本及海运费上升等支撑钢价上行,但基本面供需矛盾比较突出、产能过剩和出口形势严峻、铁矿石谈判仍存变数等在一定程度上压制着钢材价格。

钢铁行业作为我国国民经济的支柱产业,其走势与经济密切相关。虽然金融危机前景未知,但各国经济都出现了较为积极变化。我国出台的各项刺激经济增长的政策措施陆续到位,效果已经开始显现。作为经济运行风向标的发电量指标逐步回暖,在一定程度上反映了经济复苏。6 月中旬,全国日均发电量同比上升3.8%,这是自今年3 月中旬以来该数据首次转正。这说明中央出台的一系列促进经济增长的措施正在逐渐发挥作用,国内需求对工业生产的拉动作用日益加大,扩大内需效果开始显现,我国经济必将良好恢复。

与钢铁成本有关的现货铁矿石、焦炭、燃油、锌、镍等原材料,以及海运费近期也都出现了较大幅度上涨。截至6 月中旬,进口铁矿石到岸价连续8 周上涨。进入4 月份以来,国际市场煤炭、废钢价格相继创下新高,国内焦炭也多次提价。5 月份,国产铁精粉、进口现货矿以及冶金焦价格由降转升,升幅分别为1.61%、3.64%和6.30%;生铁、废钢及钢坯价格也小幅上升,环比分别上升1.00%、4.37%和4.83%。预计今后一段时期,上述钢铁冶炼原料价格还会进一步提高。另外,从5 月份开始,国际波罗的海综合运费指数也出现明显上涨,6 月初该指数逼近4300 点,涨幅高达137.6%。虽然近期海运指数因为大宗商品价格的回调而出现回落,但由于利多因素仍然存在,未来海运指数还将重回高位。

表一:沪螺纹、线材(3979)6 月交易统计情况(截止6 月30 日)

|

合约 |

开盘 |

收盘 |

涨跌 |

涨跌幅 |

总成交 |

持仓 |

|

沪螺指数(元 / 吨) |

3632 |

3827 |

195 |

5.37% |

7319442 |

402508 |

|

沪线指数(元 / 吨) |

3535 |

3748 |

213 |

6.03% |

316948 |

35824 |

图一:沪螺纹指数走势图

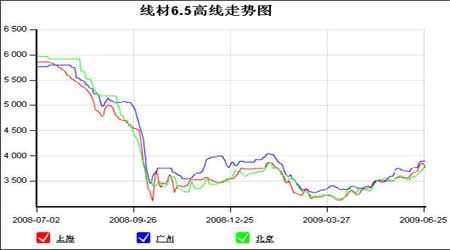

图二:沪线材指数走势图

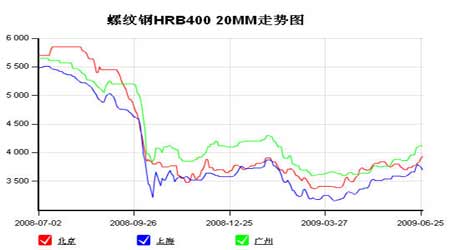

图三: 国内螺纹钢(4097)现货市场走势

二、 基本面分析

1、宏观经济情况

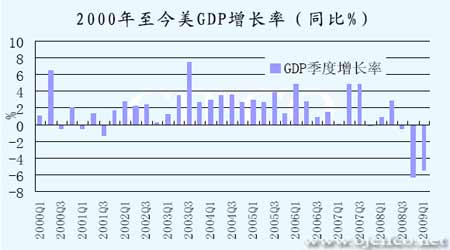

6 月25 日,美国商务部公布的第二次修正数据显示,经季节性因素调整后,美国第一季度国内生产总值GDP 折合成年率下降5.5%。一个月前公布的第一次修正数据显示,第一季度GDP 折合成年率下降5.7%,降幅小于市场预期,这进一步增强了投资人对于美国经济可能已在去年第四季度“触底”的信心。不过,就业等负面指标仍预示着经济复苏存在不确定性,而美国之外的一些经济体处境亦不乐观。

通常情况下,美国的季度GDP 数据都会发布三次,第二次修正后的是最终数据。以往,第二次修正的结果往往与第一次修正结果基本一致,因此不大引起市场关注。但这一次却略有不同。目前第一季度GDP 数据不会再进行修正,但最终公布的增长数据则好于前一次。

5.5%的降幅低于去年第四季度6.3%的降幅,也进一步增强了市场对美国经济衰退已在去年第四季度见底的信心。

第一季度美国的消费支出上升1.4%,低于之前预计的1.5%,但相比去年第四季度下降4.3%的疲软表现,消费开支仍有很大改善。消费支出在美国GDP 中所占的比重高达70%。

目前,第二季度美国经济的表现要好于第一季度。美国第二季度GDP 数据初值将在大约一个月后公布。全美企业经济协会预计,美国第二季度GDP 仍会出现萎缩,但萎缩程度会大大低于前一季度,预计第二季度美国GDP 将下降1.8%。经合组织宣布上调对美国经济的预期,为金融危机以来首次。该组织预计,美国经济衰退已出现缓和迹象,今年可能萎缩2.8%,明年则有望增长0.9%。而在前一份报告中,经合组织预计美国经济今年的萎缩幅度可能达到4%,明年也将出现零增长。

美国劳工部6 月5 日公布的数据显示,5 月失业率创下25 年来新高,达到9.4%,但失业率的上升速度已经放缓,非农就业人数减少34.5 万人,远远低于预估的52 万。

美国劳工部6 月18 日公布,上周美国全国申请失业救济的人数为669 万人,比前一周下降14 万8000 人。这是今年元月以来首次下降,创下7 年多来最高降幅,显示公司裁员已缓和。这也是全国申领失业救济人数连续21 个星期上升后的首次下降。在过去21 个星期中,有19 个星期申请失业救济人数创新高。上周首次申请失业救济人数达60 万8000 人,比前一周增加3000 人。过去4 周平均每周申领失业救济人数为61 万5750 人,较前4 周平均数减少7000 人。4 周平均每周申领失业救济金人数降到58 万时,就表示经济衰退已经结束。

整体来看虽然美国在6 月就业数据有望再度扩大至10%之上,但是从目前申请失业金人数情况统计显示,美国就业市场基本以见谷底。

图五:2000年至今美GDP增长率

图为2000年至今美GDP增长率走势图。(图片来源:北京中期)

图六:美零售销售数据

图为美零售销售数据走势图。(图片来源:北京中期)

国内方面,6 月24 日,国家统计局发表署名文章指出,统计数据和有关行政记录显示,当前中国经济已经开始见底回升。去年四季度以来,在国家一系列宏观调控政策的作用下,中国经济运行初步遏制了增速下滑的势头,呈现出企稳向好的积极变化,且积极因素在累积增加。从GDP运行走势看,根据4、5两个月主要经济指标的表现及走势分析,二季度GDP预计可能接近8%,呈现出较为明显的止跌回升之势,令国内整体宏观走势呈现乐观态势。

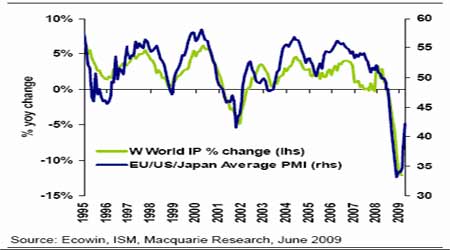

2、全球制造业持续困境

五月主要经济体的PMI指数延续近几月的走势继续上扬,反映出这些经济体经济收缩的程度在不断放缓。特别地,美国的新订单指数现在重回50上方,日本出口新订单指数也从4月的38.7上升到49.8。尽管中国之外的经济体PMI指数依然在50这一分水岭下方较远,但它们正从去年4季度以来的底部稳步回升。

PMI指数显示近期工业产出增长的贡献主要还是来自中国区——其他地区虽然收缩速度放缓,但毕竟还未实现反转。在欧洲,尤其德国经济依然滞怠,但是美国与日本的PMI指数正在给予更多的希望。

整体上,PMI指数显示,在潜在消费增加的带动下,美欧日等经济体的制造业部门去库存化的阶段正在结束,取而代之的是相关需求的增长。这暗示了基本金属消费环比数据开始改善。

5月美国PMI指数为42.8,是自低位以来的连续第五个高点。最显著的是其新订单指数达到了51.1,也是自2007年11月以来首次站上50上方。产出指数也从4月的40.6上升到46.0。

表2. 主要经济体制造业PMI指数

图为主要经济体制造业PMI指数表。(图片来源:北京中期)

日本PMI指数也上升到46.6,为8个月来的最高。其新出口订单从上月的38.7回升到49.8。

欧元区整体PMI指数也是七个月来首次回升到40上方。法国与英国5月的MPI指数分别从4月的40.1和42.9上升到43.3、45.4。德国PMI指数从上月的35.4上升到36.9,其分项新订单指数从上月37.0上升到42.6,而3月该数据为28.9。

中国PMI指数略微下调至53.1,但依然乐观。其出口新订单指数从上月的49.1上升到50.1。PMI指数是根据制造业部门的生产水平、订单状况、库存状态、雇佣与投入成本等一系列变量构造的复合指标。他们有用而及时的描述了经济体制造业部门状况,通过它还可以看出短期的经济走势。

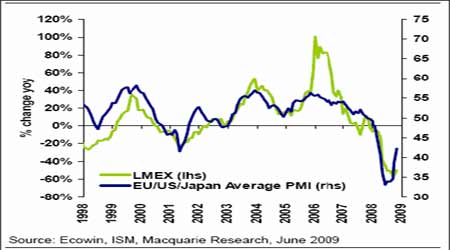

图七:PMI 指数能及时反映工业产出的变化

图为PMI 指数能及时反映工业产出变化图。(图片来源:北京中期)

从历史数据看,PMI指数与工业产出变化保持了很好的相关性。正因如此,它也与金属价格和需求产生了合理的联系。

图八: PMI 指数与金属价格的相关性

图为PMI 指数与金属价格的相关性走势图。(图片来源:北京中期)

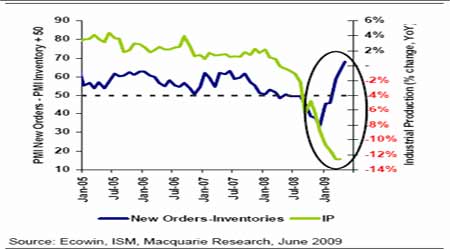

对于展望,最近月份PMI指数分项指标的新订单与库存指数的关系及工业产出前景的关系。在美国,当新订单指数超过库存指数就意味着工业产出将在未来3-6个月内开始复苏。

目前的新订单指数已连续3个月高于库存指数。5月新订单指数在50上方,而库存指数则为 32.9,显示出库存又在大量消耗。

图九:新订单指数与库存指数常常引领工业产出的恢复

图为新订单指数与库存指数走势图。(图片来源:北京中期)

在过去这一情况发生时,常常伴随的是产出的飙升和大量的补库行为。新订单指数上行至50上方也是产出改善的有一个迹象。当PMI指数其他分析指标未给出关于经济体未来走向的指示时,新订单指数可能已显示出美国经济改善的信号。

在日本也有积极的信号。其PMI指数自去年3月来就低于50 ,但今年5月该指数上升到46.6,尤其是其出口新订单指数上升到49.8。其产出分项指标也从上月的39.4回升到47.9。

日本PMI指数在今年1月探底29.3,本月数据使得该指数连续4个月出现改善,也表明其环比

5.2%的工业产出增长或将在5月得到延续。

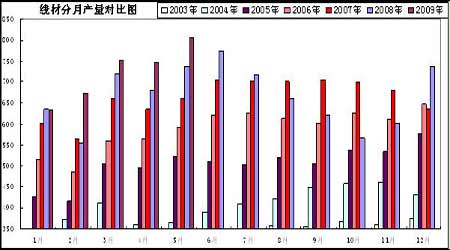

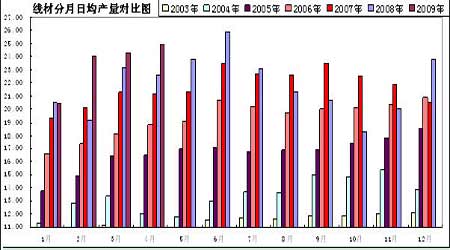

3、国内建材市场产量情况

截至5 月末,国内粗钢、钢材累计产量分别在21719.1 万吨和25434.01 万吨,分别较去 年同期增长了0.40%和3.70%;其中钢筋、线材累计产量分别在4670.5 万吨和3617.2 万吨,较去年同期分别增长了19.6%和增长了8.40%,其中螺纹钢增速较07 年增加了21.8 个百分点,线材增加了20.66 个百分点。

就5 月单月看,钢材的生产量同比小幅增长;其中粗钢、钢材产量分别在4645.97 万吨和5729.14 万吨,分别较去年同期增长了0.4 %和7.4%;建筑钢材方面,5 月份钢筋、线材(3980)产量分别在1002.3 万吨和805.39 万吨,分别较去年同期上涨了17.8%和9.00%,日均产量分别在32.33 万吨和25.98 万吨,环比分别增长了0.14%和4.17%。

图十:钢筋分月产量对比图

图为钢筋分月产量对比图。(图片来源:钢协)

图十一:钢筋分月日均产量对比图

图为钢筋分月日均产量对比图。(图片来源:钢协)

图十二:线材分月产量对比图

图为线材分月产量对比图。(图片来源:钢协)

图十三:线材分月日均产量对比图

图为线材分月日均产量对比图。(图片来源:钢协)

6 月份国内主要企业计划生产螺纹钢(4098)、圆钢814.94 万吨,日均产量环比增长5.45%;计划生产线材、盘螺526.77 万吨,日均产量环比增长3.67%。可以明显看出的是,6 月份全国重点钢厂的排产量再次创下年内新高,尤其以螺纹钢增幅最加明显。如果建筑钢材品种继续着优于其他钢材品种的价格表现,吸引了建材领域产能的集中释放,在钢价持续上涨的背景下,产能扩张很容易形成量价齐升的繁荣景象,但是如果是需求增长势头减缓、价格上涨无力的情况开始出现,过剩的产能无疑将为市场增加了一定的风险。

4、表观需求

进口方面,据海关统计数据显示,截至5 月末,钢筋累计进口量在1.33 万吨,和去年同期的1.45 万吨相差不大;线材(3980)累计进口15.31 万吨,和去年同期的23.04 万吨下降非常明显,几乎只占一半;由此来看,螺纹的累计进口和去年差距不大,但是线材的进口数量依然相对甚少,而且降低的趋势非常明显。

出口方面,据海关统计数据显示,截至5 月末,钢筋累计出口量在15.60 万吨,较去年同期下降72.92%;线材累计出口28.48 万吨,较去年同期减少了84.19%;再从单月来看,钢筋当月出口量在2.66 万吨,较去年同期下降75.89%,环比上月的1.91 万吨上涨39.27%;线材当月出口5.41 万吨,较去年同期减少了90.09%,环比上月的5.117 万吨上涨5.87%,由此可见5 月份的出口比4 月份有所好转。

由上述可以看出5 月份国内的螺纹、线材的进口数量都在下降,螺纹、线材的出口数量明显好于4 月份。

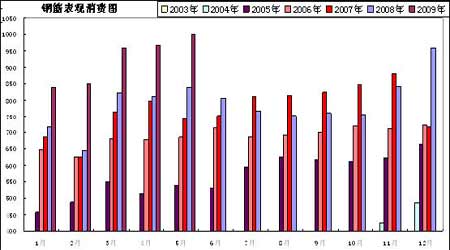

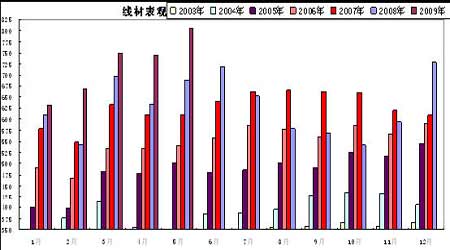

从表观消费来看:5 月份螺纹表观消费量为999.80 万吨,较去年同期上涨19.03%;5月份线材表观消费量为804.23 万吨,较去年同期上涨16.77%;从累计来看:截至5 月份螺纹钢累积表观消费量为4619.24 万吨,较去年同期增加了20.50%;截至5 月份线材累积表观消费量为3598.08 万吨,较去年同期上涨了13.53%;由此而看,今年的表观消费相对去年增加幅度较大。

图十四:钢筋表观消费图

图为钢筋表观消费图。(图片来源:钢协)

图十五、线材表观消费变化图

图为线材表观消费变化图。(图片来源:钢协)

5、市场库存

由于5 月建筑钢材市场价格的回暖,刺激钢厂的产能释放,不少钢厂都是满负荷生产,资源投放量逐步增加,而终端需求仍处于一个缓慢释放的阶段,难以跟上产能释放的脚步,但因为钢厂对重点工程直供比例的增大,目前的市场整体库存压力较上月有小幅增加,目前看来库存压力尚不算明显。

图十六:国内主要市场建筑钢材库存变化

图为国内主要市场建筑钢材库存变化图。

图十七:上海市场库存变化情况

图为上海市场库存变化图。

图上可见,近月来螺纹钢库存走势呈现上下小幅盘整态势,线材走势相对平稳,但库存曲线呈现小幅上扬,截至6 月25 日的库存数据,与去年同期相比,螺纹钢增幅6.22%,线材减幅3.29%。目前尽管螺纹钢和线材的库存压力有所缓解,但随着新资源的陆续到沪,库存压力将再度显现。

三、 后市展望

从钢材期货上市三个多月来的运行情况来看,成交及持仓都发生了明显的增加,市场参与热情逐步提升,但螺强线弱格局没有变化。

近期中美两国经济数据不断表现出改善的利好,钢材期货也呈现出震荡上行的姿态,成交维持了近期较活跃态势,受到国际市场众多利多消息的刺激,近段时间连续的钢厂抬高出厂价,令投资者对于钢厂市场后期预期大增,对市场未来充满乐观的情绪,有助于推升商品价格走高。

然随着中国铁矿石长协矿的价格迟迟未定,钢协和铁矿石巨头的谈判趋向于破裂,短期内的原材料的价格还是难以变化,势必会对目前的市场还产生一定的影响。市场价格的上涨,目前所有的钢厂利润还是相对比较丰厚,钢厂加大生产的医院还是较强,所有的钢厂必将加大建筑钢材市场投放数量;市场投放资源难以减少,国内供给加大的局面难以改变。

目前对于实质性的需求忧虑仍在,今年国内钢材市场明显供大于求,但国内市场价格经历了一季度的底部振荡之后,二季度出现恢复性回升,这主要是由于国家扩大内需政策逐步落实到位以及国内资金供应和信贷大幅增长的推动,现在国家继续坚定不移地实施积极的财政政策和适度宽松的货币政策,国内钢材需求还将保持较快增长。同时汽车行业在去年年底普遍不被看好的情况下,今年销售出现‘井喷’行情;商品房销售大幅增长,将带动下半年房地产开发投资增速回升;基础设施建设也将继续保持高速增长态势。因此今年我国的钢材需求增长可能会出乎意料,下半年4 万亿推动力度仍然可以保持本年度钢材销量。

展望7 月行情,沪钢材短期仍有望保持震荡上行格局,7 月天气炎热打压实际需求,短期价格有望承压,但调整幅度有限,逢低做多,底部抬高震荡上行为主。