钢铁亏损严重 产能为何难降?

2015/11/4 11:44:20 来源:中国冶金报 字体: [大][中][小] 分享

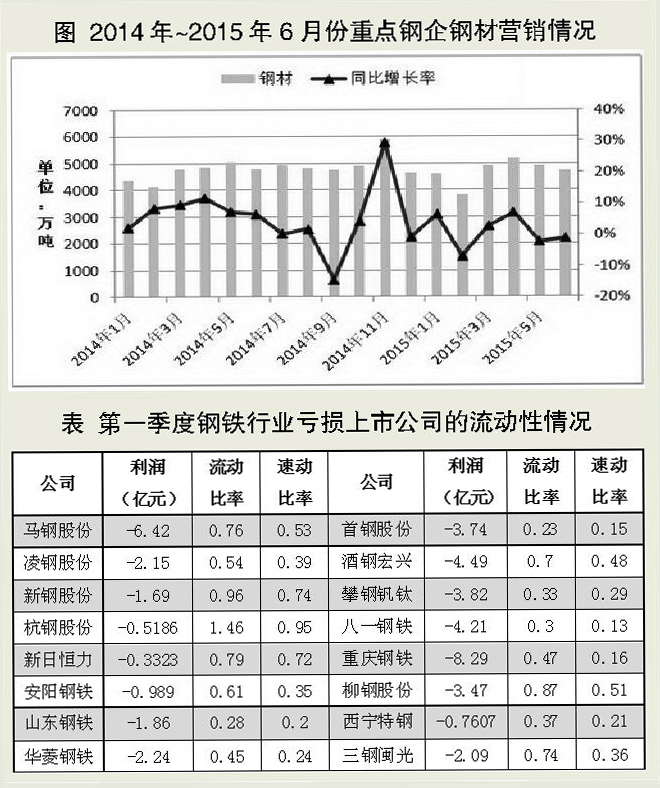

当前,钢铁行业持续低迷,短短几年间,钢价从由“5”打头飞流直下到由“1”打头,跌幅超过60%(见图1)。钢价跌跌不休,产量却有增无减(见图2),钢企经营状况堪忧。

2015年中报显示,国内35家上市钢企中,有15家资产负债率超过70%,6家超过80%。尤其是八一钢铁,目前资产负债率已高达96.16%,而去年同期这一数字为86.46%,去年末为92.46%。另据行业统计,今年1月~9月份,大中型企业亏损高达552.71亿元。甚至有业内人士透露,实际亏损情况比上述数字严峻得多。

“一个月亏好几亿元,这种情况已经大面积出现,既包括国有钢企,也包括民营钢企。”一位近期在全国多家钢厂进行调研的分析师称。10月底前后,国内上市钢企进入三季报发布期,交出了今年以来“最惨淡”的业绩——35家上市钢企中已有23家披露三季报,亏损公司占到一半。

钢价跌跌不休,钢企负债率上升,而产量却有增无减,着实令人费解。笔者认为,原因有三:

首先,钢铁新产能投资周期长。

对于钢厂而言,新产能从项目规划、建设到投产,一般需要5年左右时间。2008年国家4万亿元救市计划,在创造钢材需求的同时,亦带动了新产能投资潮。彼时规划的项目,近几年陆续到了投产关口,却遭遇了需求增速放缓的窘境。是投产,还是不投产?不投产,巨额投资打水漂;投产,或许还有盈利可能。因此,这些项目几乎都选择了投产,而这进一步加剧了钢铁行业的产能过剩。

其次,原材料价格下跌的缓冲。

钢价大幅下跌的同时,原材料价格亦出现相应下跌。2011年以来,铁矿石平均价格跌幅近70%,唐山二级冶金焦跌幅超过60%。原材料价格的大幅下跌,使得钢企生产成本相应下降,一定程度上缓解了钢企的经营困境。

最后,杠杆资金牵制及保就业需求。

一方面,钢铁新产能建设所需的大量资金,有股东的,有银行的,也有民间的,来源众多。一旦钢厂停产,债权人将纷纷索债,钢厂或将陷入更艰难的困境。

另一方面,近七成钢铁产能集中在大中型钢铁企业中,政府保就业等需求令其难以轻易退出。

根据以上分析,笔者认为,过剩钢铁产能难以退出,原因在于目前仍未到退出临界点———钢企仍能承受亏损,未到停产地步。只有当亏损愈加严重,钢企到难以继续维持生产的地步,产能或许才会逐步退出。